Kaufpreismechanismen bei Unternehmenstransaktionen

Locked-Box-Mechanismus versus Completion-Accounts-Mechanismus

Unternehmenskaufverträge sind zumeist komplexe und umfangreiche Rechtswerke. Ein essenzielles Kernstück des Kaufvertrages bildet die Ausgestaltung des Kaufpreismechanismus.

Folgende zentrale Termini müssen im Rahmen einer fundierten Diskussion zum Thema Kaufpreismechanismus voneinander abgegrenzt werden: Signing, Closing und Effective date. Hierbei geht es nicht um juristische Exaktheit, sondern darum, das Grundverständnis und die Wirkungsweise für diese Begrifflichkeiten zu vermitteln:

- Signing – Unterzeichnung des Kaufvertrages: Zustandekommen eines schuldrechtlichen Rechtsgeschäftes. Die Parteien verpflichten sich zur Übertragung des Eigentums am Kaufgegenstand.

- Closing – Vollzug des Kaufvertrages: Übertragung des Eigentums an Anteilen (Share Deal) oder Vermögensgegenständen (Asset Deal). Signing und Closing können mehrere Wochen, sogar mehrere Monate auseinanderfallen. Die Phase zwischen Unterzeichnung und Vollzug des Kaufvertrages dient der Erfüllung der vertraglich vereinbarten und/oder rechtlich notwendigen Vollzugsbestimmungen (Closing Conditions) wie zum Beispiel die Zustimmung der Kartellbehörde, Ausräumung von Gremienvorbehalten, Aufbringung der Kaufpreisfinanzierung, Verzicht der Vorkaufsrechte, etc. Werden im Kaufvertrag keine Closing Bedingungen definiert und bedarf es auch keiner Freigabe von außen, fällt Signing und Closing zusammen. Dies kann vor allem bei kleineren Transaktionen der Fall sein.

- Effective date – Wirtschaftlicher Übergang des Unternehmens: Zeitpunkt, ab dem der Käufer wirtschaftlicher Eigentümer ist und somit am Gewinn, aber auch am Risiko partizipiert.

Der wirtschaftliche Übergang (Effective date) des Unternehmens kann entweder vor oder nach der Kaufvertragsunterzeichnung (Signing) erfolgen. Liegt der wirtschaftliche Übergang vor der Kaufvertragsunterzeichnung, wird als Effective date ein Zeitpunkt gewählt, an dem belastbare Finanzinformationen vorliegen. In der Regel ist das der letzte Jahresabschluss oder Zwischenabschluss. Liegt der wirtschaftliche Übergang ausgehend vom Signing in der Zukunft, fällt er meist mit dem Vollzugsdatum (Closing) zusammen.

Ausgehend von diesen beiden Szenarien haben sich zwei gängige Kaufpreismechanismen entwickelt: der Locked-Box-Mechanismus und der Completion-Accounts-Mechanismus. Beide Mechanismen haben ihre spezifischen Eigenschaften sowie Vor- und Nachteile, die im Rahmen dieses Artikels näher beleuchtet werden sollen.

Locked-Box-Mechanismus

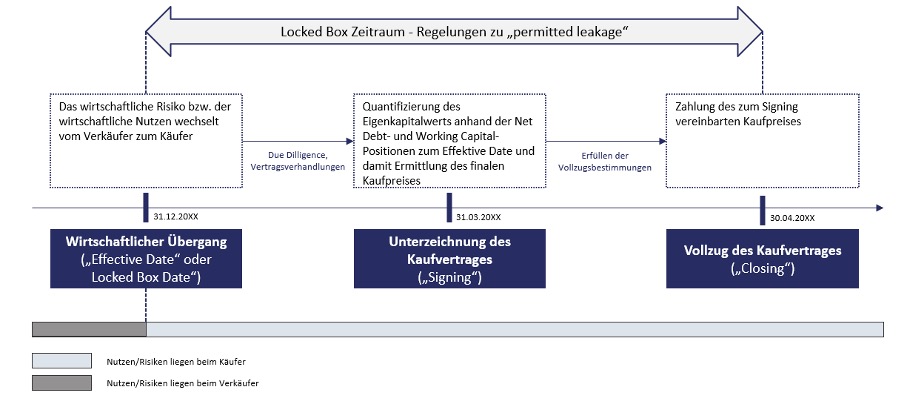

Beim Locked-Box-Mechanismus liegt der wirtschaftliche Übergang vor dem Datum der Vertragsunterzeichnung (Signing). Folglich liegen die erforderlichen Finanzinformationen zur Ermittlung der Nettofinanzverbindlichkeiten (Net Debt) und allfälligen Differenzen zwischen vereinbartem Referenzwert und aktuellem Stand des Working Capitals bereits vor. Damit kann im Kaufvertrag, der an den Verkäufer zu fließende Kaufpreis bereits quantifiziert werden. Aus diesem Grund wird der Locked-Box-Mechanismus auch als Festpreis-Verfahren bezeichnet.

Der Zeitraum zwischen dem wirtschaftlichen Übergang („Effective Date“ oder „Locked Box Date“) und dem Closing wird Locked-Box-Zeitraum genannt. Als Zeitpunkt des wirtschaftlichen Übergangs wird das Datum gewählt, zu dem die aktuellen Finanzinformationen vorliegen, die von externen Wirtschaftsprüfern testiert wurden. Das ist in der Regel der letzte geprüfte Jahresabschluss oder teilweise auch ein Zwischenabschluss.

Käufer wollen den Locked-Box-Zeitraum so kurz wie möglich gestalten, da sie bereits das unternehmerische Risiko tragen, das Zielunternehmen jedoch noch vom Management des Verkäufers geführt wird. Um Käufer vor einem nachteiligen Werteverzehr zu schützen, werden im Kaufvertrag Regelungen zu erlaubten Wertabflüssen (permitted leakage) und unerlaubten Wertabflüssen (leakage protection) definiert. Diese Klauseln regeln die Geschäftsvorfälle, die zwischen Unternehmen und Verkäufer bzw. dem Verkäufer nahestehende Personen, während der Locked-Box-Periode gestattet sind. Typisches Beispiel für einen unerlaubten Wertabfluss sind direkte Zahlungen an die Verkäufer, zum Beispiel in Form einer Dividende, Managementgebühren oder Boni.

Mit dem Datum des wirtschaftlichen Übergangs geht nicht nur das Unternehmensrisiko, sondern auch der wirtschaftliche Nutzen des Zielunternehmens vom Verkäufer auf den Käufer über. Dies benachteiligt den Verkäufer dahingehend, dass dieser bis zum Closing rechtlicher Eigentümer des Zielunternehmens ist, die Gewinne aber bereits ab dem Effective Date dem Käufer zustehen. Dieser Umstand kann vor allem dann problematisch sein, wenn der wirtschaftliche Übergang und Closing weit auseinanderliegen. Um diesen Nachteil des Verkäufers auszugleichen, kann eine Verzinsung des Kaufpreises für den Locked-Box-Zeitraum in den Kaufvertrag aufgenommen werden.

Completion-Accounts-Mechanismus

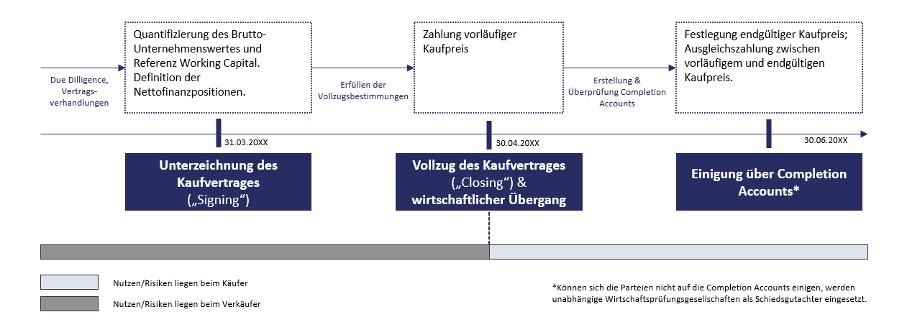

Beim Completion-Accounts-Mechanismus, der oftmals auch als Closing-Accounts Mechanismus bezeichnet wird, liegt der wirtschaftliche Übergang des Zielunternehmens in der Zukunft und ist somit dem Signing nachgelagert. Daher wird im Unternehmenskaufvertrag lediglich ein Referenzwert als Kaufpreis festgelegt. Der endgültige Kaufpreis, der vom Käufer an den Verkäufer fließt, wird erst im Rahmen eines Zwischenabschlusses, den sogenannten Completion-Accounts quantifiziert.

Wird eine Transaktion mit dem Completion-Accounts-Mechanismus abgewickelt, liegt eine Einigung über den tatsächlichen Kaufpreis noch nicht vor. Im Kaufvertrag wird lediglich der Brutto-Unternehmenswert (Enterprise Value) und das Referenz Working Capital quantifiziert sowie die Herleitung der Nettofinanzverbindlichkeiten (Net Debt) und des Working Capital definiert.

Zum wirtschaftlichen Übergang, der beim Completion-Account-Mechansismus in der Regel mit dem Closing zusammenfällt, werden Zwischenabschlüsse aufgestellt. Auf Basis der Zwischenabschlüsse, den Completion-Accounts, werden das aktuelle Working Capital Niveau und die Nettofinanzverbindlichkeiten per Closing-Stichtag quantifiziert. Der finale Kaufpreis kann nun durch Abzug der Nettofinanzverbindlichkeiten vom Brutto-Unternehmenswert und der Ausgleich der Differenz zwischen aktuellem und Referenz-Working-Capital ermittelt werden.

Beim Closing wird zumeist ein vertraglich geregelter, vorläufiger Kaufpreis an den Verkäufer ausbezahlt. Der vorläufige Kaufpreis basiert auf dem festgelegten Brutto-Unternehmenswert und auf Schätzungen zur Höhe des aktuellen Working-Capital-Niveaus und der Nettofinanzverbindlichkeiten. Nach Erstellung und Prüfung der Completion-Accounts wird der finale Kaufpreis quantifiziert und eine etwaige Differenz zwischen vorläufigem und finalem Kaufpreis beglichen.

Gegenüberstellung

Im Allgemeinen ist der Locked Box-Mechanismus für den Verkäufer weitestgehend mit Vorteilen und für den Käufer mit Risiken verbunden.

Da beim Locked Box-Mechanismus der wirtschaftliche Übergang in der Vergangenheit liegt und der finale Kaufpreis somit bereits bei Signing bekannt ist, sind keine Completion-Accounts aufzustellen. Dies führt zu einer Erleichterung des Transaktionsprozesses und somit auch zu reduzierten Kosten bzw. zu einem verminderten Konfliktpotential nach Unterzeichnung des Kaufvertrages zwischen den Transaktionsparteien.

Der wesentliche Vorteil des Locked Box-Mechanismus liegt für den Verkäufer in der Preissicherheit. Dem Verkäufer steht der Kaufpreis in seiner vollen Höhe (ausgenommen Earn-Out Komponenten) umgehend beim Closing zur Verfügung, ohne dem Risiko einer Anpassung. Demgegenüber steht jedoch das erhöhte Risiko des Kaufinteressenten, da zum Signing-Stichtag unter Umständen eine erhebliche Informationsasymmetrie zwischen den Transaktionsparteien vorherrschen kann. Bei der Locked-Box muss der Käufer dennoch auf Basis der vorliegenden historischen Finanzzahlen den finalen Kaufpreis quantifizieren. Beim Completion-Accounts-Mechanismus hingegen ist der Käufer zum Zeitpunkt der finalen Kaufpreisermittlung bereits rechtlicher Eigentümer und hat einen wesentlich besseren Zugang zu dem Zielunternehmen und den relevanten Finanzinformationen.

Beim Locked Box-Mechanismus trägt der Käufer neben dem allgemeinen Geschäftsrisiko auch das Risiko für negative Marktentwicklungen, die zwischen Signing und Closing stattfinden. Dieses Risiko ist besonders dann nicht zu unterschätzen, wenn der Zeitraum zwischen Signing und Closing aufgrund wettbewerbsrechtlicher oder regulatorischer Genehmigungserfordernisse besonders hoch ist.

Des Weiteren ist beim Locked-Box-Mechanismus ist eine umfangreichere Financial Due Diligence erforderlich als beim Closing-Accounts-Mechanismus, da der Käufer den maßgeblichen Abschluss eingehend prüfen möchte, um oben beschriebene Risiken zu minimieren. Käufer können sich aufgrund des geringeren Konfliktpotentials nach Closing dennoch für den Locked-Box-Mechanismus entscheiden, wenn

- die historischen Finanzinformationen belastbar sind,

- es sich nicht um ein Carve-Out oder Asset-Deal handelt,

- der Kaufvertrag umfangreiche Regelungen zu unerlaubten Wertabflüssen und umfangreiche Garantien diesbezüglich enthält,

- der Zeitraum zwischen Signing und Closing relativ kurz ist,

- die Geschäftsentwicklung zwischen Effective date und Closing relativ gut prognostizierbar ist.

Schlussfolgerung

Transaktionsmechanismen sollen schlussendlich dafür sorgen, dass der Käufer den korrekten Kaufpreis für das Zielunternehmen zahlt. Damit es bei den Kaufpreisverhandlungen keine bösen Überraschungen gibt, sollten die Transaktionsparteien bei den Verhandlungen über die Auswirkungen der einzelnen Regelungen genau Bescheid wissen. Erfahrene Transaktionsberater können hierbei sowohl auf Verkäufer- wie auch auf Käuferseite unterstützen und Expertise bei der Ausgestaltung des im Einzelfall passenden Kaufpreismechanismus einbringen.

Autor: Simon Fabsits, MSc

Dealbridge M&A Advisors Austria & Liechtenstein