Kategoryzacja

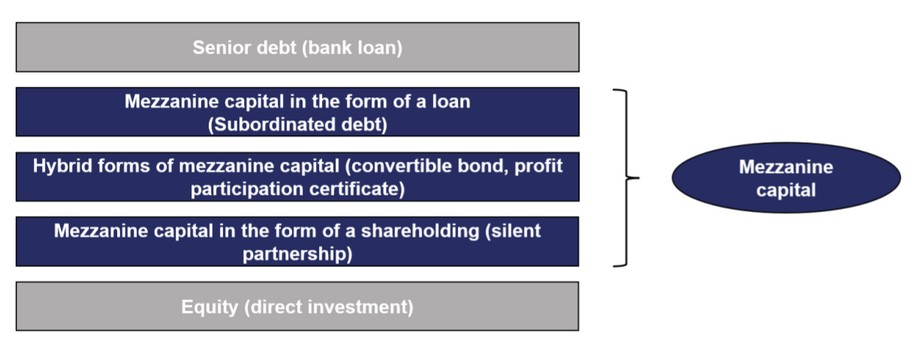

Termin „mezzanine” wywodzi się z architektury i opisuje środkowe piętro pomiędzy dwoma głównymi piętrami. W finansowaniu przedsiębiorstw, kapitał mezzanine charakteryzuje hybrydowy rodzaj finansowania, który zajmuje pozycję pomiędzy kapitałem własnym a obcym. W przypadku finansowania mezzanine dane przedsiębiorstwo z reguły otrzymuje w bilansie kapitał własny, na który jednak nie ma wpływu ani nie otrzymuje praw rezydualnych. W zależności od formy i struktury, kapitał mezzanine ma charakter bardziej kapitałowy lub bardziej dłużny.

Cele i funkcje

Celem kapitału mezzanine jest wypełnienie luki finansowej pomiędzy kapitałem własnym a obcym. Z jednej strony, pożyczka może wygenerować krótkoterminowe wpływy pieniężne, jeśli nie można pozyskać dodatkowego kapitału obcego ze względu na brak zdolności kredytowej. Z drugiej strony, finansowanie typu mezzanine służy również poprawie wiarygodności kredytowej w średnim i długim okresie, pod warunkiem, że dodatkowy kapitał zostanie zaklasyfikowany w bilansie jako kapitał własny.

Zazwyczaj kapitał typu mezzanine wykorzystywany jest w branżach o wysokiej wartości kapitału do finansowania rozwoju MŚP, np. przejęć, rozszerzania linii produktów, tworzenia nowych kanałów dystrybucji lub rozbudowy zakładów. Inne sytuacje, w których sięga się po finansowanie mezzanine, to restrukturyzacje, projekty nieruchomościowe lub wykupy lewarowane (LBO) przez firmy private equity. Istotnym warunkiem pozyskania kapitału mezzanine jest pozytywny profil przepływów pieniężnych przedsiębiorstwa, umożliwiający zaspokojenie potrzeb kapitałodawców.

Cechy charakterystyczne

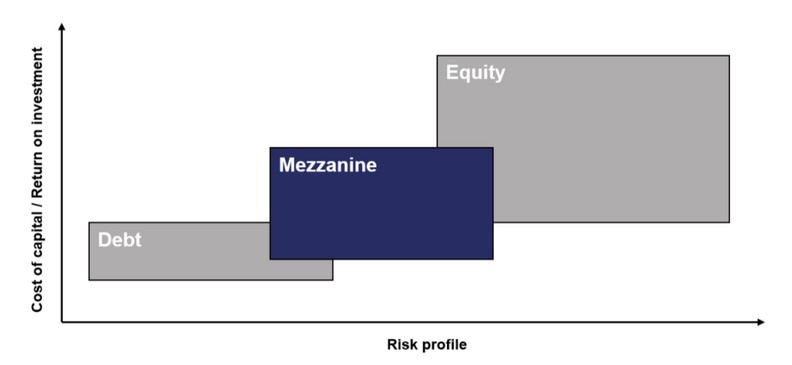

Profil ryzyka i koszt kapitału kapitału mezzanine jako hybrydowej formy finansowania znajdują się pomiędzy kapitałem własnym i obcym. Kapitał typu mezzanine jest mniej ryzykowny dla inwestora niż kapitał własny ze względu na jego pierwszeństwo w przypadku upadłości oraz fakt, że płatności odsetek można łatwiej zaplanować i dlatego wiąże się on z niższym oczekiwanym zyskiem z kapitału.

Struktura finansowania typu mezzanine jest różnorodna i indywidualna. Wszystkie formy kapitału mezzanine mają jednak następujące podstawowe cechy:

· Nadrzędność w stosunku do kapitału własnego; Podporządkowanie w stosunku do kapitału obcego.

· Wyższe koszty kapitału / zwroty w porównaniu do tradycyjnego kapitału obcego.

· Kapitał udostępniany jest na określony czas – zwykle od sześciu do dziesięciu lat.

· Prowizja za udostępnienie kapitału mezzanine jest zwykle wykazywana jako koszt operacyjny po stronie inwestora, a zatem stanowi koszt uzyskania

Dlaczego kapitał mezzanine jest interesujący dla małych i średnich przedsiębiorstw?

Decydującą zaletą finansowania za pomocą kapitału mezzanine jest jego podrzędność w stosunku do kapitału własnego. Z reguły ta alternatywa finansowania jest traktowana przez banki w analizie bilansu i procesie ratingowym jako kapitał własny. Prowadzi to do poprawy wskaźnika kapitału własnego i pozwala na zachowanie wolnych linii kredytowych – z lepszymi warunkami kredytowymi ze względu na wyższy rating kredytowy. Jednocześnie pozyskanie kapitału typu mezzanine nie prowadzi do rozwodnienia udziałów ani do ograniczenia swobody decyzyjnej dotychczasowych udziałowców.

Ogólnie rzecz biorąc, możliwości strukturyzacji kapitału mezzanine są większe i mniej ograniczone prawnie niż np. w przypadku kapitału własnego. W związku z tym finansowanie typu mezzanine może być również ustrukturyzowane w sposób bardziej elastyczny, w szczególności w odniesieniu do następujących parametrów:

· Rodzaj instrumentu.

·Stopa procentowa

· Termin

· Możliwość wypowiedzenia

· Sposoby spłaty

· Ranking w strukturze kapitałowej

· Uzgodnienia dotyczące zysków lub strat

Przedsiębiorcy muszą być oczywiście świadomi, że kapitał typu mezzanine wiąże się z wyższymi kosztami niż kapitał obcy i że część wzrostu wartości przedsiębiorstwa i zysków może być przeniesiona na inwestora.

Ponieważ przy pozyskiwaniu kapitału mezzanine nie są ustanawiane żadne zabezpieczenia i ponieważ dostawca kapitału jest w dużym stopniu uzależniony od przyszłych przepływów pieniężnych przedsiębiorstwa, przy pozyskiwaniu kapitału wymagane są dłuższe i bardziej złożone procedury due diligence. Prowadzi to zazwyczaj do dodatkowych kosztów przed zawarciem umowy.

Wniosek

Kapitał typu mezzanine jest zazwyczaj udostępniany przez spółki private equity, specjalne fundusze mezzanine lub banki i w zależności od struktury ma charakter bardziej kapitałowy lub bardziej wierzycielski. Szczególnie w przypadku finansowania wzrostu dla MŚP, kapitał typu mezzanine stanowi prawdziwą alternatywę dla klasycznych form finansowania, ponieważ zalety (ale również wady) długu i kapitału własnego są połączone w jednym instrumencie.

Autor: Simon Fabsits, MSc

Dealbridge M&A Advisors Austria & Liechtenstein