Tworzenie prostej wyceny przedsiębiorstwa za pomocą mnożników

Wprowadzenie – Dlaczego warto stosować mnożniki?

Cena jest najważniejszą kwestią w każdej transakcji fuzji i przejęć. Poza wszystkim innym, określa ona wielkość wartości, która jest przekazywana przez kupującego w zamian za własność firmy. Chociaż istnieje kilka sprawdzonych metod szacowania przedziału cenowego firmy, specjaliści M&A skłaniają się ku analizie zdyskontowanych przepływów pieniężnych (DCF) jako najbardziej dokładnej i elastycznej metodzie wyceny firm. Analiza DCF jest jednak tylko tak dokładna, jak prognozy, na których się opiera. Błędy w szacowaniu kluczowych czynników, takich jak stopa wzrostu przedsiębiorstwa lub średni ważony koszt kapitału, mogą prowadzić do zniekształcenia obrazu wartości godziwej przedsiębiorstwa.

Podejście rynkowe jest jednym z najbardziej powszechnych podejść do wyceny przedsiębiorstwa. Opiera się ono na zasadzie substytucji i założeniu, że racjonalny inwestor nie zapłaci za przedsiębiorstwo wyższej kwoty niż ta, którą zapłaciłby za przedsiębiorstwo o podobnych cechach i użyteczności. W związku z tym, zastosowanie podejścia rynkowego zazwyczaj obejmuje wykorzystanie mnożników rynkowych, obliczanych dla porównywalnych spółek, które są notowane na giełdach lub które zostały niedawno sprzedane lub kupione.

Wśród profesjonalistów zajmujących się M&A, mnożniki są już powszechnie akceptowanym narzędziem. Prawie 85% raportów z badań kapitałowych i ponad 50% wszystkich wycen przejęć opiera się na mnożnikach. Podejście to jest często wykorzystywane do przełożenia wyników analizy DCF na intuicyjne liczby, w połączeniu z uznanymi metodami ich poparcia lub jako alternatywa do oszacowania wartości firmy w łatwiejszy i szybszy sposób.

Poza faktem, że wycena wielokrotna może być przeprowadzona szybciej i przy mniejszej liczbie założeń niż wycena kompleksowa, wycena wielokrotna przynosi dodatkowe korzyści:

1. Mnożniki są łatwe do zrozumienia, a zatem proste do zaprezentowania klientom.

2. Mnożniki transakcyjne są regularnie publikowane i aktualizowane przez gazety finansowe, magazyny i platformy internetowe.

3. Specjaliści z rynku M&A często przekazują w swoich raportach badawczych swoje przekonania na temat wartości firm w kategoriach mnożników.

4. Analiza mnożników pozwala na szybkie porównania pomiędzy firmami, branżami i rynkami.

5. Mnożniki odzwierciedlają aktualne nastroje na rynku, ponieważ ich celem jest pomiar wartości względnej, a nie wewnętrznej.

Czym są mnożniki?

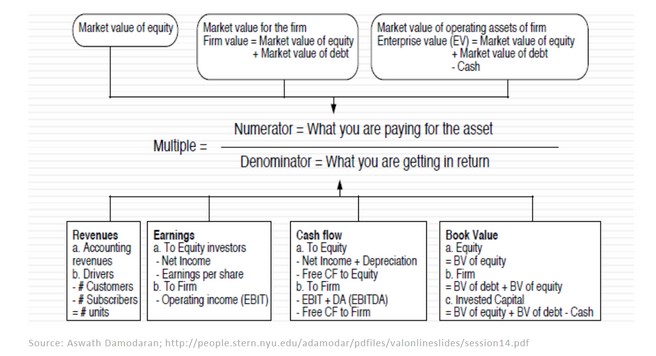

Mnożnik wyceny jest wyrażeniem wartości rynkowej składnika aktywów w stosunku do kluczowej zmiennej, która jest zakładana jako odnosząca się do tej wartości. Mnożniki są więc po prostu znormalizowanymi szacunkami ceny i są tworzone poprzez podzielenie miary wartości firmy przez miarę jej wyników:

Jak zrobić wycenę przedsiębiorstwa za pomocą mnożników transakcyjnych!

1. Wybierz porównywalne firmy

Pierwszym krokiem jest znalezienie porównywalnych spółek publicznych. Jednak znalezienie odpowiednich spółek do zbioru porównywalnych stanowi wyzwanie. Większość analityków zaczyna od zbadania branży, w której działa dana spółka. Dobrym sposobem jest wykorzystanie kodów Standard Industrial Classification (SIC) publikowanych przez rząd USA. Alternatywą jest zbadanie kluczowych konkurentów firmy, jeśli są oni wymienieni w raporcie rocznym. Oprócz tej samej branży, porównywalne firmy powinny również oferować podobne produkty lub usługi, być podobnej wielkości i mieć podobną stopę wzrostu. Należy również pamiętać, że jest prawie niemożliwe, aby znaleźć spółki porównywalne, które będą idealnie pasować do wszystkich tych kryteriów, ale celem jest znalezienie co najmniej pięciu firm, które są dobrym porównaniem.

2. Wybierz mnożnik

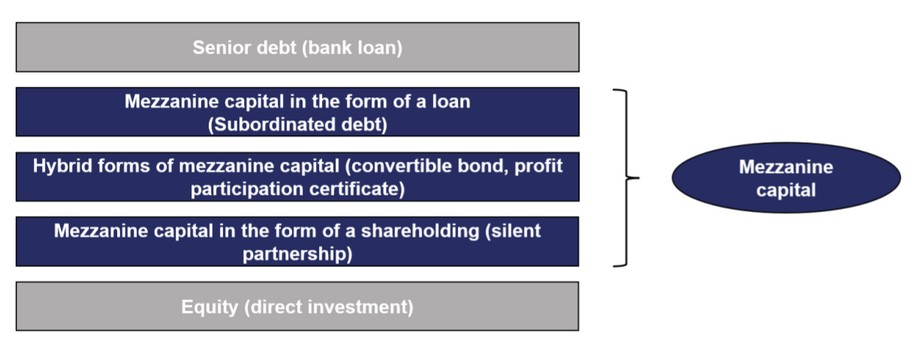

Istnieją trzy rodzaje mnożników:

· Mnożniki wartości przedsiębiorstwa patrzą na całą strukturę kapitałową spółki (zadłużenie i kapitał własny). Metryka w mianowniku musi być miarą wyników firmy, która jest dostępna dla wszystkich inwestorów (inwestorów kapitałowych i kredytodawców dłużnych). Popularne mnożniki EV obejmują:

· EV / EBITDA

· EV / EBIT

· EV / przychody ze sprzedaży

· EV / Wolny przepływ środków pieniężnych.

· Mnożniki wartości kapitału własnego patrzą jedynie na część kapitałową struktury kapitałowej. Metryka w mianowniku musi być miarą wyników firmy, która jest dostępna tylko dla udziałowców. Zwykłe mnożniki wartości kapitału własnego obejmują:

· Cena / Zysk

· Cena / Wartość księgowa

· Mnożniki specyficzne dla danej branży dostarczają miary wyników spółki w ramach danej branży. Niektóre firmy, takie jak start-upy, generują zbyt małe przychody, aby można było zastosować mnożniki oparte na EBITDA lub sprzedaży. Niemniej jednak, te „reguły” – mnożniki powinny być stosowane z ostrożnością, ponieważ nie są one bardzo dokładnym sposobem pomiaru wartości godziwej spółki i stanowią szczególny przypadek przy wycenie spółek. Niektóre przykłady mnożników specyficznych dla branży obejmują:

· Operatorzy sieci komórkowych: EV / liczba klientów

· Hotele – EV / liczba łóżek

· Firmy zajmujące się handlem elektronicznym – EV / liczba kliknięć lub wyświetleń strony.

W zależności od firmy i jej branży, niektóre mnożniki są preferowane nad innymi.

Jednak EBITDA jest najczęściej używaną przez kupujących miarą do oceny punktu wyjścia dla wyceny. EBITDA zapewnia kilka korzyści w porównaniu do innych miar wydajności firmy:

· Uwzględnia rentowność

· Jest niezależna od struktury kapitału

· Niezależność od polityki podatkowej firmy

· Porównywalna w skali międzynarodowej dzięki wyeliminowaniu różnych zasad księgowania amortyzacji.

Aby obliczyć EBITDA, należy wziąć zysk netto ze sprawozdania finansowego firmy. Jak sugeruje akronim, dodajemy odsetki, podatki, amortyzację i umorzenie, aby obliczyć EBITDA firmy. Aby znormalizować EBITDA należy dokonać pewnych korekt – np: jednorazowe wydatki lub przychody, zbyt agresywne lub konserwatywne stosowanie polityki rachunkowości, itp.

3. Wyliczenie mnożnika

Kolejnym krokiem jest obliczenie implikowanej wielokrotności wyceny dla każdej wybranej spółki porównywalnej. Aby to zrobić, potrzebne są następujące zmienne:

· Cena udziałów w akcjach na dzień bieżący;

· Liczba pozostających w obiegu udziałów dla każdej spółki;

· Środki pieniężne w spółkach

· Długoterminowe zadłużenie

· EBITDA

Mając te dane wyznacza się wartość przedsiębiorstwa w następujący sposób: Wartość przedsiębiorstwa (EV) = cena udziałów x liczba udziałów pozostających w obrocie – gotówka + zadłużenie. Teraz implikowany mnożnik wyceny można obliczyć w prosty sposób: Enterprise Value / EBITDA.

Te mnożniki muszą być zagregowane w jedną liczbę przy użyciu centralnej statystyki, takiej jak średnią, medianę, średnią harmoniczną lub średnią geometryczną.

4. Zastosuj i dostosuj

Porównywalne mnożniki ze spółek publicznych można teraz zastosować do znormalizowanej EBITDA spółki, aby otrzymać szacunkową wartość przedsiębiorstwa.

Ostatnim krokiem jest dostosowanie EV do ewentualnych mocnych i słabych stron. W niektórych przypadkach konieczne jest nawet zdyskontowanie EV o 25% – 50%, aby uwzględnić różnicę w premii płaconej za większe firmy. Dobry osąd i doświadczenie są potrzebne, aby wybrać odpowiedni dyskont do wartości przedsiębiorstwa.

Uwagi końcowe

Mimo, że rzetelnie przeprowadzona analiza zdyskontowanych przepływów pieniężnych dostarcza najdokładniejszej „wartości godziwej” firmy, mnożniki również zasługują na miejsce w zestawie narzędzi każdego profesjonalisty zajmującego się wyceną fuzji i przejęć. Jednak mnożniki są często źle rozumiane, a jeszcze częściej niewłaściwie stosowane. W rzeczywistości, umiejętność podejmowania właściwych decyzji przy wycenie metodą mnożnikową, takich jak wybór odpowiednich danych porównawczych, wybór mnożników, które mają sens, a nawet kilka korekt zmiennych, takich jak EBITDA lub ostateczna wartość przedsiębiorstwa, odróżnia zaawansowanych weteranów rynku fuzji i przejęć od nowicjuszy.

Autor:

Simon Fabsits, MSc

Dealbridge M&A Advisors Austria & Liechtenstein